Die zum Kunden passenden Produkte und der entsprechende Service dazu – das Dreamteam eines jeden Finanzdienstleisters. Doch genau dieses gerät nun immer mehr ins Wanken, denn Produkte werden zunehmend austauschbar. Immer mehr Finanzdienstleister, FinTechs und auch branchenfremde Unternehmen erweitern das Angebot, sodass der Kunde nun die Qual der Wahl aus einer großen Bandbreite von Produkten hat. Was also ist der kleine aber feine Unterschied, der den Kunden zum Neuabschluss bzw. zur Treue zu seiner Bank bewegt?

Guter Kundenservice als schlagendes Argument

Die Benchmark-Studie „Kundenservice im digitalen Zeitalter“ der PIDAS AG in Zusammenarbeit mit der Zürcher Hochschule für Angewandte Wissenschaften befasst sich genau mit dieser Thematik. Die Befragung von rund 3.500 Endkunden und 100 Unternehmen ergab, dass der Kundenservice der wichtigste Treiber für die „Fan-Quote“ eines Unternehmens ist. Bezeichnet sich ein Kunde als „Fan“ eines Unternehmens, so ist in 61 Prozent der Fälle der gute Kundenservice der Grund dafür. Ein Ergebnis, das sich auch die Finanzbranche zu Herzen nehmen sollte. Doch was macht guten und modernen Bankenservice aus? Das Wesentliche lässt sich in drei Punkte zusammenfassen – unsere Säulen für modernen Kundenservice:

Flexibilität durch Technik

Zu den vorgeschriebenen Geschäftszeiten in die Filiale gehen und sich am Schalter anstellen, um ein eigentlich kleines Anliegen zu klären? Für viele Bankkunden unvorstellbar. Bereits mehr als die Hälfte der deutschen Bevölkerung (56%) geht online, um Bankgeschäfte zu erledigen (Quelle: Statista). Noch einen Schritt weiter geht das Mobile Banking, das dem Kunden ermöglicht seine Bank immer in der Hosentasche mit sich zu tragen. Es wird klar: Heute lautet der Standard „Banking egal wann, egal wo!“. Und das bedeutet für Banken natürlich auch, dass sie Kundenservice rund um die Uhr und über alle verfügbaren Kanäle bieten müssen, wenn sie den Anforderungen ihrer Kunden entsprechen wollen. Dazu gehört auch, dass die Kommunikationskanäle im Sinne des Omnikanalbankings miteinander so verknüpft sein müssen, dass sie nahtlos ineinandergreifen.

Schnelligkeit

Dieser digitale und unmittelbare Draht zur Bank verändert nicht nur die Erwartungen in die Präsenz der Bank, sondern auch in ihre Erreichbarkeit und die Schnelligkeit, mit der Kundenanliegen aufgenommen und bearbeitet werden. Gerade bei Kommunikationswegen wie Text- oder Video-Chat ist der Kunde nicht gewillt, lange Wartezeiten in Kauf zu nehmen Er erwartet, dass am anderen Ende ein Servicemitarbeiter sitzt, der sich um sein Anliegen kümmert – und das in Echtzeit. Die Realität sieht übrigens noch etwas anders aus, wie eine Studie von SuperOffice zeigt. Die durchschnittliche Antwortzeit in einem Service-Chat beträgt aktuell mehr als 2,5 Minuten.

Individuelle Beratung

Während Produkte immer mehr in den Hintergrund treten, steht der Kunde und seine individuellen Bedürfnisse immer mehr im Fokus. Schließlich ist er nun in der Position, sich aus dem immer größer werdenden Angebot genau das auszusuchen, was am besten zu ihm, seiner Lebenslage und seinen Anforderungen passt. Für Banken bedeutet das, dass sie ihre Kunden noch besser kennen lernen müssen, um ihnen genau das zu bieten, was sie aktuell brauchen – oder noch besser: bevor sie selbst wissen, was sie aktuell brauchen. Lesen hierzu auch mehr in unserem Artikel über Big Data in der Finanzbranche.

Bankenservice auf dem nächst höheren Niveau

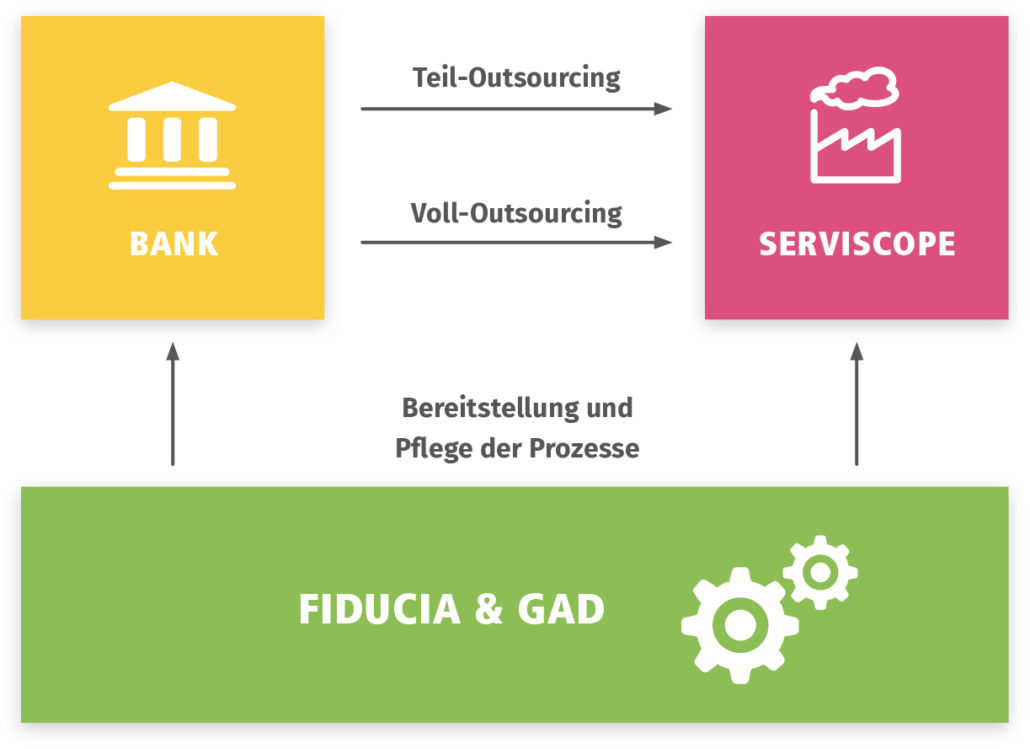

Vielleicht sind Ihnen unsere drei Säulen des modernen Bankenservice schon wohl bewusst – aber Sie wissen noch nicht, wie sie alles oder einen Teil davon in die Tat umsetzen sollen. Denn natürlich gehen eine hohe Erreichbarkeit, Omnikanalbanking und Beratungen auf einem tiefen, persönlichen Level immer auch Hand in Hand mit hohen Ressourcenaufwänden, die gerade kleine oder mittelständische Banken nicht immer zur Verfügung haben. Keine Sorge, hier kommen wir, als Ihre Kraft dahinter, ins Spiel! Wie wir Ihnen dabei helfen können, trotzdem hochqualitativen Kundenservice anzubieten und Ihre Kunden zu „Fans“ zu machen? Lesen Sie mehr in unserem Frontoffice-Bereich oder nehmen Sie direkt den Kontakt zu uns auf – wir beraten Sie gerne!